Descubre las marcas de nuestras unidades de negocio: Henkel Adhesive Technologies y Henkel Consumer Brands.

10 ago 2023 Barcelona

Henkel aumenta sus previsiones de ventas y beneficios para 2023

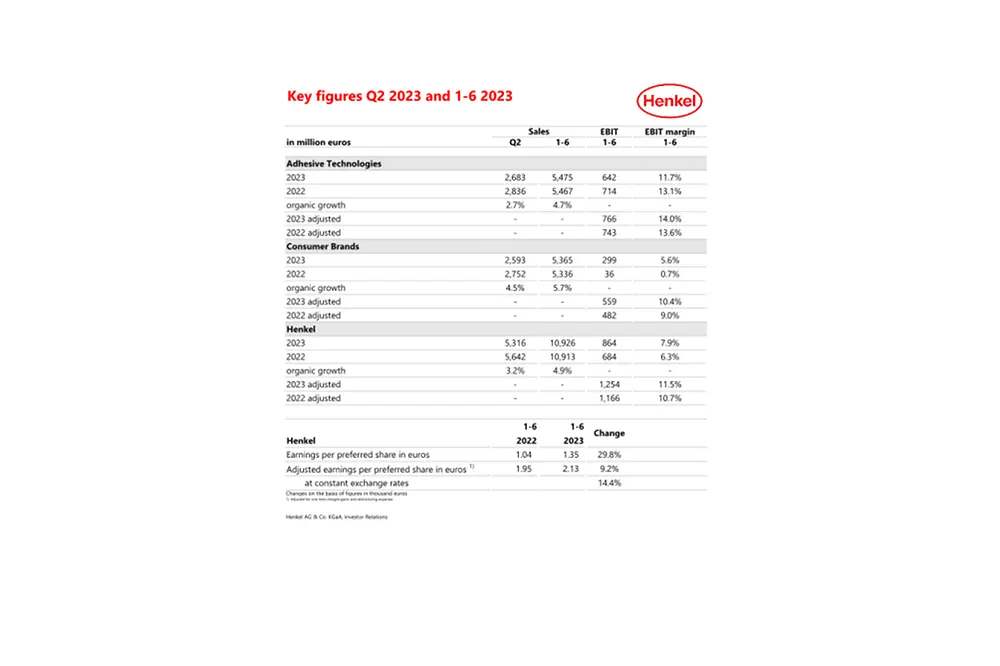

- Las ventas del Grupo crecen orgánicamente un 4,9% en la primera mitad del año, hasta unos 10.900 millones de euros (0,1% nominal), con un fuerte crecimiento en ambas unidades de negocio.

- El beneficio de explotación (EBIT)* aumenta significativamente hasta los 1.254 millones de euros (+7,6 por ciento)

- Margen EBIT* con fuerte aumento hasta el 11,5% (+80 puntos básicos)

- El beneficio por acción preferente (BPA)* aumenta a 2,13 euros, crecimiento de dos dígitos del +14,4% a tipos de cambio constantes

- Impulso constante de la aplicación del programa estratégico de crecimiento

- Se elevan las previsiones de ventas y beneficios para el ejercicio 2023:

- Crecimiento orgánico de las ventas: del 2,5 al 4,5%

- Rentabilidad de las ventas (margen EBIT)*: del 11,0 al 12,5%

- Beneficio por acción preferente (BPA)*: aumento del +5 al +20 por ciento a tipos de cambio constantes

Henkel ha aumentado significativamente sus ventas y beneficios en el primer semestre de 2023 en un entorno económico persistentemente difícil.

"Hemos logrado un crecimiento muy fuerte en ambas unidades de negocio. Al mismo tiempo, hemos conseguido mejorar significativamente nuestros beneficios a pesar de los continuos vientos en contra derivados de los elevados precios de los materiales y la logística. Tras los buenos resultados del primer semestre, confiamos en el resto del año y, por eso, hemos elevado significativamente nuestras previsiones para todo el ejercicio de ventas y beneficios", ha declarado Carsten Knobel, CEO de Henkel.

"También hemos avanzado mucho en la aplicación de nuestro programa estratégico de crecimiento en los seis primeros meses del año. En la unidad de negocio Consumer Brands estamos avanzando en la integración más rápido de lo previsto. Al mismo tiempo, estamos afinando constantemente nuestra cartera hacia marcas y productos de alto margen y crecimiento. Esto también se refleja en los beneficios de la unidad de negocio. En la unidad de negocio Adhesive Technologies, hemos alineado la estructura organizativa aún más estrechamente con nuestros clientes para ampliar nuestra posición de liderazgo mundial y seguir aumentando el impulso de crecimiento. Además, estamos impulsando importantes iniciativas en las áreas de sostenibilidad y digitalización para seguir mejorando nuestra posición competitiva", ha explicado Carsten Knobel.

Aumento de las perspectivas para el ejercicio 2023

A nivel de Grupo, Henkel espera ahora un crecimiento orgánico de las ventas del 2,5 al 4,5% en el ejercicio 2023 (anteriormente: 1,0 al 3,0%). Para la unidad de negocio Adhesive Technologies, se espera un crecimiento del 2,0 al 4,0% (anteriormente: 1,0 al 3,0%), y para la unidad de negocio Consumer Brands, entre el 3,0 y el 5,0% (anteriormente: 1,0 al 3,0%). La rentabilidad ajustada de las ventas (margen EBIT) a nivel de Grupo se espera que se sitúe entre el 11,0% y el 12,5% (anteriormente: 10,0% a 12,0%). Para la unidad de negocio Adhesive Technologies, la rentabilidad ajustada de las ventas se espera entre el 13,5% y el 15% (anteriormente: entre el 13,0% y el 15%), y para la unidad de negocio Consumer Brands entre el 9,5% y el 11,0% (anteriormente: entre el 7,5% y el 9,5%). Para la evolución del beneficio ajustado por acción preferente (BPA) a tipos de cambio constantes, Henkel espera ahora un incremento en el rango del +5 al +20% (anteriormente: -10 al +10%).

Evolución de las ventas y los beneficios en el primer semestre de 2023

Con 10.926 millones de euros, las ventas de Grupo en el primer semestre de 2023 han sido un 0,1% superiores a las del año anterior (segundo trimestre: 5.316 millones de euros, -5,8%). Esto corresponde a un fuerte crecimiento orgánico de las ventas del 4,9% (Q2: 3,2%). Los efectos del tipo de cambio han tenido un impacto negativo en el desarrollo de las ventas del -2,5% (Q2: -5,8%). Las adquisiciones y desinversiones redujeron las ventas un -2,2% (Q2: -3,2%).

El crecimiento de las ventas en el primer semestre ha sido impulsado por ambas unidades de negocio. Adhesive Technologies ha registrado un fuerte crecimiento orgánico de las ventas del 4,7%, impulsado por las áreas de negocio de Mobility & Electronics and Craftsmen, Construction & Professional. Consumer Brands ha logrado un fuerte crecimiento orgánico de las ventas del 5,7%, impulsado por las áreas de negocio de Laundry & Home Care y Hair.

En el primer semestre, las ventas orgánicas en Europa han crecido un 2,4% (0,8% en el segundo trimestre). En la región IMEA, las ventas han aumentado orgánicamente un 25,7% (Q2: 23,6%). Norteamérica ha registrado un crecimiento orgánico de las ventas del 3,8% (Q2: 0,9%). En la región de Latinoamérica han crecido orgánicamente las ventas en un 13,2% (Q2: 9,4%). Por el contrario, la región Asia-Pacífico ha registrado una evolución negativa de las ventas orgánicas del -2,7% (Q2: -0,6%), debido principalmente a la persistencia de un entorno de mercado difícil en China.

El beneficio de explotación ajustado (EBIT ajustado) ha aumentado en el primer semestre un 7,6%, hasta 1.254 millones de euros, frente a los 1.166 millones del ejercicio anterior. Este aumento se ha visto favorecido por la evolución de los precios de venta, por los ahorros derivados de la creación de la unidad de negocio integrada Consumer Brands y por las medidas de optimización de la cartera.

La rentabilidad ajustada de las ventas (margen EBIT ajustado) ha aumentado 80 puntos básicos, hasta el 11,5%.

El beneficio ajustado por acción preferente ha ascendido a 2,13 euros en el primer semestre de 2023. A tipos de cambio constantes, esto supone un aumento del 14,4% en comparación con el periodo del año anterior.

El capital circulante neto ha aumentado 0,8 puntos porcentuales hasta el 6,1% de las ventas (periodo anterior: 5,2%).

El flujo de caja libre ha alcanzado los 749 millones de euros y, con ello, ha superado significativamente el nivel del primer semestre de 2022 (46 millones de euros), debido en particular al mayor flujo de caja de las actividades operativas del ejercicio.

La posición financiera neta a 30 de junio de 2023 ha ascendido a -1.311 millones de euros (31 de diciembre de 2022: -1.267 millones de euros).

El 20 de abril de 2023, Henkel anunció la firma de un acuerdo para vender sus actividades comerciales en Rusia a un consorcio de inversores financieros locales. La empresa había anunciado la salida de sus operaciones rusas tras el ataque ruso a Ucrania el año pasado. La transacción se ha cerrado y el precio de venta asciende a 54.000 millones de rublos (unos 600 millones de euros).

Evolución de las unidades de negocio en el primer semestre de 2023

Las ventas de la unidad de negocio Adhesive Technologies han registrado una evolución nominal estable del 0,1%, hasta 5.475 millones de euros en el primer semestre de 2023 (Q2: 2.683 millones de euros, -5,4%). Orgánicamente, las ventas han aumentado un 4,7% (Q2: 2,7%). Esta evolución se ha logrado gracias a aumentos de precios de dos dígitos, mientras que los volúmenes se han mantenido por debajo del nivel del año anterior debido a la moderación de la demanda en algunos mercados finales relevantes. El área de Mobility & Electronics ha logrado un crecimiento orgánico de las ventas de dos dígitos del 10,9% (9,2% en el segundo trimestre). En el área de Packaging & Consumer Goods, la evolución orgánica de las ventas ha sido del -1,5% (Q2: -3,7%). En el área de negocio de Craftsmen, Construction & Professional, las ventas han aumentado orgánicamente un 4,9% (Q2: 2,9%). El beneficio operativo ajustado ha aumentado un 3,0% hasta 766 millones de euros en el primer semestre de 2023, frente a 743 millones de euros en el periodo del año anterior. La rentabilidad ajustada de las ventas ha aumentado hasta el 14,0%, frente al 13,6% del ejercicio anterior. En este caso, los aumentos de precios en particular han tenido un impacto positivo.

La unidad de negocio de Consumer Brands ha generado unas ventas de 5.365 millones de euros en los seis primeros meses de 2023 (Q2: 2.594 millones de euros). Esto corresponde a una evolución nominal del 0,6% (Q2: -5,7%). Orgánicamente, las ventas han aumentado un 5,7%, impulsadas por los precios (Q2: 4,5%). Por el contrario, los volúmenes han disminuido, en parte también debido a las medidas de optimización de la cartera en curso. El área de negocio de Laundry & Home Care ha registrado un fuerte crecimiento orgánico de las ventas del 5,3% (Q2: 4,4%). El negocio Hair ha logrado un aumento orgánico global de las ventas del 7,9% en el primer semestre de 2023 (Q2: 6,1%). El área de Other Consumer Business ha registrado una evolución plana de las ventas en el primer semestre (0,0%, Q2: -1,4%). El beneficio de explotación ajustado ha sido de 559 millones de euros, un 15,9% por encima del nivel del periodo anterior. Este aumento se ha visto favorecido por la evolución de los precios de venta para compensar los elevados precios de los materiales directos, el ahorro derivado de la integración de las actividades de bienes de consumo en la nueva unidad de negocio Consumer Brands y las medidas de optimización de la cartera. La rentabilidad ajustada de las ventas ha aumentado al 10,4%.

Impulso coherente de la agenda de crecimiento

En la primera mitad de 2023, Henkel ha continuado impulsando de forma consistente las prioridades estratégicas de su programa de crecimiento y ha logrado un buen progreso en todas las áreas.

En el primer semestre de 2023, la fusión de los antiguos negocios de Laundry & Home Care y Beauty Care en la unidad de negocio de Consumer Brands ha avanzado más rápido de lo previsto. En el proceso, Henkel ha logrado nuevos ahorros, en general, la compañía tiene como objetivo realizar ahorros netos (antes de reinversiones) de al menos 400 millones de euros a finales de 2026. Henkel también ha focalizado aún más su cartera de Consumer Brands. Desde el anuncio de la fusión de los negocios de consumo, se han desinvertido o abandonado marcas y actividades con unas ventas totales de unos 500 millones de euros. Al mismo tiempo, Henkel ha reforzado su cartera con la adquisición de la marca de Laundry & Home Care Earthwise en Nueva Zelanda. La integración del negocio Hair Professional de Shiseido en Asia-Pacífico, que Henkel había adquirido el año pasado, va por buen camino, y el negocio está funcionando bien.

En el marco de la segunda fase de la integración, iniciada a principios de este año y centrada en la excelencia de la cadena de suministro, se han aplicado las primeras medidas. Esto incluye, entre otras cosas, la consolidación de la red de producción para el negocio europeo de Hair and Body Care. Además, se ha introducido el denominado principio 1-1-1 en los primeros países. Se trata de impulsar la integración comercial con procesos logísticos optimizados de acuerdo con el principio de "una cara para el cliente". Esto significa: un pedido, una entrega, una factura.

En la unidad de negocio Adhesive Technologies, Henkel ha establecido una estructura organizativa optimizada en el primer semestre de 2023. Esto permite a la unidad de negocio utilizar las ventajas de escala y competencia de forma aún más eficiente en las tres áreas de negocio Mobility & Electronics, Packaging & Consumer Goods, y Craftsmen, Construction & Professional, al tiempo que garantiza una estrecha proximidad a los clientes y mercados.

Para seguir reforzando su competitividad, Henkel se centra en fuertes innovaciones en áreas de negocio atractivas. Éstas contribuyeron de nuevo al crecimiento en ambas unidades de negocio en el primer semestre de 2023. En Adhesive Technologies, por ejemplo, las soluciones innovadoras de Henkel utilizadas en la producción de vehículos eléctricos han registrado un aumento orgánico de las ventas de alrededor del 70% en los primeros seis meses del año en comparación con el período del año anterior. En la unidad de negocio Consumer Brands, la marca Persil logró un crecimiento orgánico de las ventas de dos dígitos, apoyado por un relanzamiento con una nueva tecnología enzimática única que se ha extendido por 30 países.

Henkel también ha seguido avanzando en el ámbito de la sostenibilidad. Por ejemplo, en el camino hacia conseguir una huella de carbono climáticamente positiva para sus centros de producción en 2030, Henkel ha convertido diez centros de producción adicionales a la producción neutra de CO2 en el primer semestre de 2023. Henkel también ha seguido impulsando importantes iniciativas en el área de la digitalización, donde el uso de la inteligencia artificial está desempeñando un papel cada vez más importante.

"En general, estamos orgullosos de los buenos resultados empresariales del primer semestre y de los progresos realizados en la aplicación de nuestra agenda estratégica, a pesar de la persistente dificultad del entorno económico", ha declarado Carsten Knobel. "Estamos convencidos de que lograremos dar forma al futuro de Henkel. Juntos formamos un equipo altamente motivado, basado en una sólida cultura corporativa y con una clara estrategia de crecimiento. En el negocio de Adhesive Technologies, somos líderes mundiales y ofrecemos soluciones innovadoras con un claro enfoque en tendencias futuras como la movilidad, la conectividad y la sostenibilidad. Y con la nueva unidad de negocio Consumer Brands, hemos sentado las bases para un mayor crecimiento rentable en nuestro negocio de consumo”.

* Ajustado por gastos e ingresos extraordinarios y por gastos de reestructuración.

Este documento contiene declaraciones que se refieren al desarrollo futuro del negocio, al rendimiento financiero y otros eventos o desarrollos de relevancia futura para Henkel que pueden constituir declaraciones prospectivas. Las declaraciones con respecto al futuro se caracterizan por el uso de palabras como esperar, intentar, planificar, anticipar, creer, estimar y términos similares. Esta información contiene declaraciones prospectivas que se basan en estimaciones y suposiciones actuales hechas por la dirección corporativa de Henkel AG & Co. KGaA. Tales declaraciones no deben entenderse como una garantía en ningún caso de que dichas expectativas resulten ser exactas. El desempeño futuro y los resultados realmente logrados por Henkel AG & Co. KGaA y sus compañías afiliadas dependen de una serie de riesgos e incertidumbres y, por lo tanto, pueden diferir materialmente de las declaraciones prospectivas. Muchos de estos factores están fuera del control de Henkel y no pueden estimarse con precisión por adelantado, como el entorno económico futuro y las acciones de los competidores y otros involucrados en el mercado. Henkel no planea ni se compromete a actualizar ninguna declaración a futuro.

Este documento incluye indicadores financieros complementarios que no están claramente definidos en el marco de información financiera aplicable y que son o pueden ser indicadores de desempeño alternativos. Estas medidas financieras suplementarias no deben considerarse de forma aislada o como alternativas a las medidas de los activos netos y posiciones financieras o resultados de operaciones de Henkel, tal como se presentan de acuerdo con el marco de información financiera aplicable en sus estados financieros consolidados. Otras empresas que informan o describen medidas de desempeño alternativas con títulos similares pueden calcularlas de manera diferente.

Este documento se ha emitido solo con fines informativos y no pretende constituir un asesoramiento de inversión ni una oferta de venta o una solicitud de oferta de compra de valores.